ファクタリングには、買取型と保証型があります。それぞれ、利用したときには異なる会計処理が必要になりますが、利用したときに決算書にどのように影響するのか心配な方もいるでしょう。今回は、そういった方に、ファクタリングを使うと決算書のどのように影響するのかを、わかりやすく簡単に解説します。決算書は様々ありますが、ファクタリングが関連するのは貸借対照表と損益計算書です。その2つについても解説記事を書いていますので、よければ読んでみてください。

買取型ファクタリングと保証型の違い

ファクタリングには「買取型」と「保証型」の2種類があります。買取型のファクタリングは、売上債権(主として売掛金なので、ここでは売掛金とします。)をファクタリング会社に売却して資金調達する仕組みです。一方の保証型ファクタリングは、回収不能のリスク回避のために、売掛金に対して保証会社の保証をつける保険のような仕組みです。

買取型ファクタリングの決算書への影響

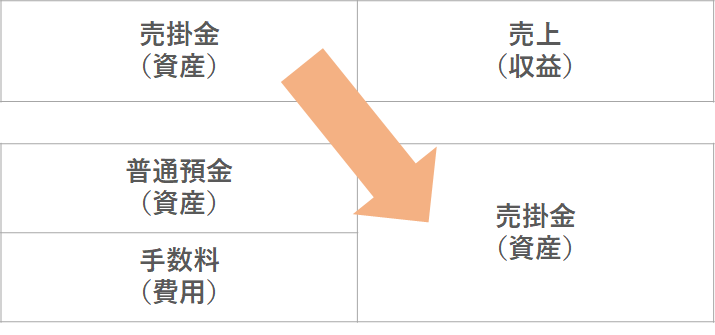

買取型ファクタリングは、売掛金をファクタリング会社に譲渡して、売買代金(売掛金から手数料を差し引かれた金額)が口座に振り込まれます。ファクタリング申込みと入金が即日の場合、貸借対照表の借方にある売掛金が貸方へ移動し、借方には資産の普通預金(お金)と費用の手数料に姿を変えるイメージです。手数料が高額な場合は別として、決算書に与える影響は大きくありません。

ファクタリングの契約から入金が即日でない場合は、上記のイメージの間に「未収金」といった資産が登場します。入金されれば、未収金は無くなります。ファクタリング契約と入金までの間に決算をまたいだり、入金までの間に試算表を作ると未収金が登場します。

よくある誤解として、ファクタリングを融資だと考えてしまい、貸借対照表の負債が増えるのではないかと懸念する方がいます。そういった心配は無用です。上記のイメージどおり、負債は登場しません。ファクタリングは借入ではなく,短期借入金などの負債が増えて財務の健全性が損なわれることはないのです。買取型ファクタリングは資金調達の1つの方法だが借金ではない、と覚えておきましょう。

ということは、あなたが申し込もうとしているファクタリング会社との契約内容が「融資」であれば、その会社は悪質なファクタリング会社(厳密にはファクタリング会社ではない)ということです。

保証型ファクタリングの決算書への影響

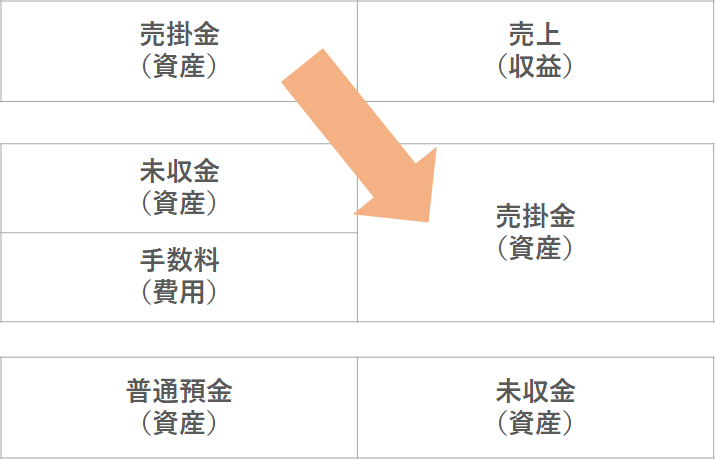

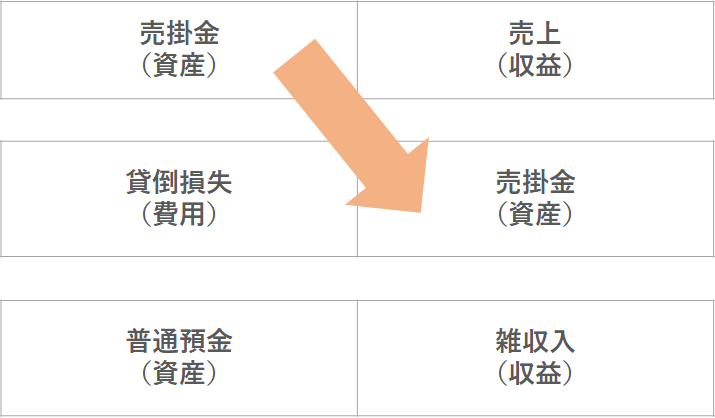

保証型ファクタリングの場合、保証の申込みをすると「初期費用」や「会費」など、損益計算書の費用が発生します。そして、保証してもらった売掛金が回収不能になると、保証金がファクタリング会社から振り込まれます。掛けで売上を計上→回収不能→保証金が入金を簡単なイメージにすると、以下のとおりです。こちらも負債は出てきません。

保証しておいたおかげで、焦げ付いた売掛金の分の保証金が入金されます。保証していなかった場合、計上していた売上が、貸倒損失という費用によって0円になってしまいます(あくまでイメージです)。

ファクタリングの利用について銀行へ説明

上に書いたとおり、買取型ファクタリングも保証型ファクタリングも、利用することによって決算書には大きな影響はありません。しかし、決算書を銀行に提出した際には、銀行へ説明しておいた方が無難です。

銀行から借入がある場合、決算が終わると決算書を銀行の担当者に渡します。決算書の情報は、銀行内のシステムに入力されます。銀行が注目する内容の1つに”前の会計年度との違い”があります。前の会計年度には存在しなかった勘定科目が、今年度の決算書に出てきたり、同じ勘定科目の金額に大きく差が出ていると、その点について質問されます。

買取型の例)「前期には無かった、未収金という科目が出てきていますので。こちらは、どういった内容でしょうか?」

保証型の例)「前期よりも、貸倒損失が増えていますね。」

特に保証型の場合、売掛金の回収が不能になるというトラブルが発生したのを、保証で解決したという話です。もし、貸倒損失が増え続けていくと、保証を利用できなくなり、中長期的には財務の健全性が悪化する可能性が出てきます。そのあたりは、銀行として気になるところです。「今回だけの特別なトラブルを未然に防げた」「他の取引先は問題ない」という前向きな話ができると良いかもしれません。

ファクタリングと決算書まとめ

買取型ファクタリング、保証型ファクタリングの利用によって、決算書にどのような影響がでるのかを解説しました。理解してもらうことを優先して書いた部分もあります。ファクタリングの仕訳についても知りたいという方は、関連記事も読んでみてください。